【數學力】買屋或租屋,二十年後哪個換來一場空?

不同世代對同一件事的看法常常差很多,這是不同世代都有的問題。

好比說房子,以下的對話像迴力鏢一樣,時不時出現在我與家母之間:

「存夠頭期款就趕快換房子吧,這家也住了好幾十年。」「怎麼可能存得夠……況且現在房價高,想住新房子不如去租一間吧。」

「幹嘛浪費錢。拿租金拿去付貸款,十幾年後貸款付完,房子就是我們的了。租金付再多,房子還是房東的。」

「租金一個月才多少錢,貸款一個月多少——」

「但房子是你的不是房東的。」

對話在這裡陷入迴圈,毫無結論。我認為「租金比貸款便宜」,家母認為「貸款換到的是房子,租金換到的是空氣」。沒有人成功說服對方,因為我們都挑對自己有利的點講,不正面回答對方的問題。某種程度上跟候選人辯論會很像,差別在於我們是為彼此著想,候選人是為選票著想。

前陣子,朋友給我一個紐約時報的互動式網站,使用者能根據自己的狀況,算出租屋和買屋各自的開銷。我才發覺這其實是個比大小的數學計算問題。於是我花了些時間(其實是不少時間),逆推出網站裡的數學公式,和聯合報新媒體部合作,做了一套專屬於台灣版本的「租屋與買屋的大抉擇」。

居住成本與等比數列

首先,比起單純比較租金與月繳貸款,我們採用另一個指標——居住成本,意思是住在這間房子N年下來,總共得付多少錢。

租屋的居住成本比較簡單,就是房租和一些相關開銷,以及倘若將房租和相關開銷拿去投資時的預期投資獲利(也就是機會成本)。買屋的居住成本比較複雜,包括頭期款、貸款、仲介費、這些費用對應的機會成本。

乍看之下買屋的開銷很大,絕對不是房租能比擬的。

此乃我的租屋優勢論基礎。

然而,家母的買屋優勢論提到,這些開銷最終將化做一間房子。

因此,我們得把開銷的總和扣掉N年後房子的市值,才能得到買屋的居住成本,讓買屋跟租屋站在同一個基準點上比較。

計算居住成本所需要的數學知識,最難的是「等比數列」,除去算式繁瑣了些,拿來做高中考試題目我覺得也很適合(自己不用考了才這樣說)。稍微複習等比數列,假設你有100元,投資了一個月獲利100%的股票,第一個月結束時有200元,第二個月再把全部金額丟進去變成400元,第三個月變成800元……一切順利的話,每個月帳戶裡的數字越來越大,你算了算,只要2年7個月,就能超過郭台銘成為台灣首富。

這就是「首項100,公比2」的等比數列。

數學的嘮叨與白日夢到此為止。

居住成本的關鍵在於未來房市

各位有玩玩看網頁嗎?

當初,我整理好excel表(一開始裡面有很多錯,辛苦新媒體的各位了……)後,自己玩了幾次,發現買屋跟租屋的抉擇關鍵在於「未來房市」。以大安區為例,當房市看好,在台灣目前房價飆漲的前提下,只要房價每年稍微增加,買屋便比租屋划算。

過去幾年的台灣房市符合這個條件。

當越來越多人發現租不如買,便形成了房市的正向回饋,房價持續被推高,說是經濟火車頭都太謙虛,根本是台灣經濟的火箭頭。

然而火箭升空後,我們漸漸發現這火箭頭恐怕是紙扎的。

《精準預測》裡對於過度的正向回饋有一段很棒的譬喻:

你經營一個賣檸檬水的攤子。你把檸檬水的價格從25分錢漲到2塊半——但銷售量沒有下降,還加倍了。到最後,你會每杯檸檬水收費四萬六千美元,美國人一年的平均收入,而全部三億的美國人都會到這條街排隊,想買一杯來喝。

正向回饋的關鍵在於,人們相信眼前是個即將發生的美好未來,他們買檸檬水不是用來喝的,而是準備去旁邊擺攤,賣給下一個人。

但一個國家是不可能靠全民賣檸檬水就經濟富裕的,頂多只是皮膚變得很光滑而已。

今年台北市與新北市的房屋年增率已經跌到0%與-2%,就是最好的證明。

更何況,這個0%和2%是指前後兩年房價的趨勢,是指同樣條件的一間屋子在這兩年的價格變化。當你付頭期款買下一間房子的瞬間,每分每秒,就像新車一落地就開始折舊,每一年價格都會變得更低。是因為這幾年房市太好了,我們才一直以為房子可以放在那邊永遠保值。

除非你打算買了放上幾百年,讓它變成古蹟,那就是另一回事了。但那樣你可能得買教堂或是廟,而且得小心有一天政府或建商還是會突然開怪手把它輾平,或意外失火。

量化的居住成本比較

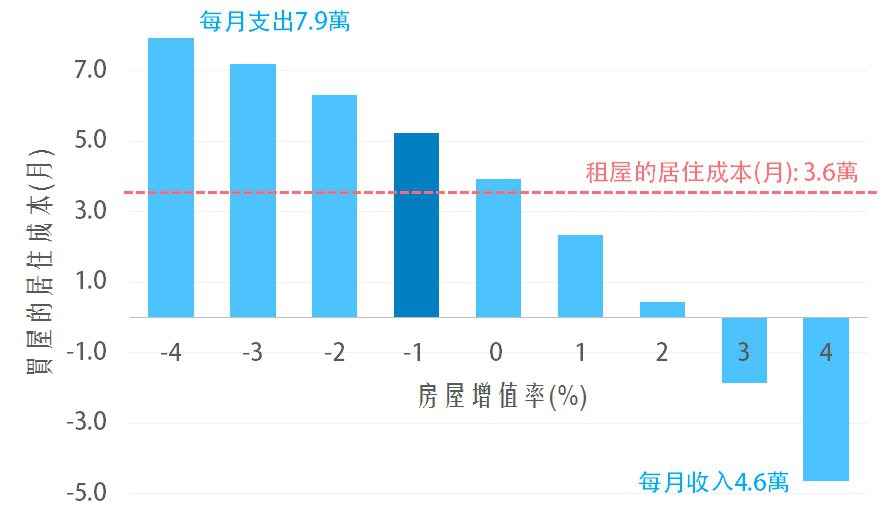

以大安區20坪、居住20年的例子來看。當固定所有數字,只調整房屋增值率時,我們可以得到以下這張圖:

這張圖告訴我們,當房市很好,住了20年後賣掉的中古屋,賺到的差價不僅可以抵銷貸款利息,甚至可能賺錢。以4%來說,房價約漲2.2倍,買下這棟房子,相當於帶來每個月4.6萬的收入。

反過來說,當房市持平且假設1%的折舊率,房屋增值率即為-1%,平均每個月就得付出5萬多的代價。因為20年後的房價約只有當初入手的8成,總開銷除了貸款利息外,還得算入虧損的20%房價。倘若跌幅高達4%,20年下來跌至原來的房價4至5成,這時每個月住房的代價將近8萬。相對地,「月租金三萬元起跳,每年成長1%」的租屋方案,20年下來連著機會成本,平均只需要支付每月3.6萬的居住成本。

事實上,在不考慮機會成本的情況下,買屋與租屋的抉擇即是「租金支出」與「貸款利息支出和房屋折舊」的比大小。倘若後者較高,就是租屋划算;反之則是買屋划算。台灣近幾年的房屋不僅不折舊,還坐地起價,導致「利息支出和房屋折舊」的總和可能為負 (住了幾年轉手賣房還賺錢)。但當房市不再看好,高房價的高貸款利息,加上房市不景氣時折舊的負擔。純粹以數字來看,租屋就是相對合理的選擇。

但如同房市看好時,正向循環的引導下人人積極買房;房市走壞時也會出現類似的循環:越來越多人發現買不如租,房子賣不出去,房價下跌,更多人發現買不如租,房價持續下探。

能分析日常生活的,才是數學

不管是這篇文章或是互動網頁裡的數字,都是在做了很多假設後才能算出來的,真實狀況絕對更加複雜。然而,我想說的是,很多生活中的問題看似沒有標準答案,數學也沒辦法像投顧老師那樣告訴你何時該進場,但至少我們可以試著用數學分析,靠著數字幫忙,讓自己更了解整個問題,讓我與家母這種從不同想法切入的人能不再各說各話,得到共識。

整個分析的思考過程才是「數學」。考卷上考的,只是思考後程序性的「計算」罷了。

最後,互動網頁還有一項功能,當各位輸入想住的坪數、能支付的頭期款、每月能繳的貸款,想在哪個縣市居住後,系統便會建議哪個區域的房子最符合你的預算。

從我的個人經驗來說,那是個搖醒人美夢的功能。