肺炎後遺症:美中即將掀起「審計大戰」?

當2019冠狀病毒疾病(COVID-19,新冠肺炎)成為全球流行病之時,各國政府無不如臨大敵,絞盡心思面對疫情。除了構成人體健康和公共衛生的危害,還有經濟損失帶來的影響,更進一步嚴重打擊國家的復甦。隨著疫情不斷擴張,對多數企業來說,特別是高度依賴進出口的貿易商、生產鏈上的供應商,都即將面臨存亡之戰。

是故,美國證券交易委員會(SEC,下簡稱「證管會」)和美國公開發行公司會計監督委員會(下簡稱PCAOB)提出警示,強調疫情爆發必然影響美國上市公司的財務狀況與審計過程,公司如有相關的資訊,應向大眾披露。像是在中國有業務的美商,不管是生產或營運上,或多或少都會受到牽連,這些公司如何應對與規劃,對投資者至為重要,不能讓公司黑箱作業。

證管會主席更進一步表示,在此非常時期,世界級的主要會計師事務所,如四大會計師事務所(Big Four,下稱Big4)的德勤(Deloitte)、安永(EY)、普華永道(PwC)和畢馬威(KPMG),應對中資公司提供更多監督。特別是PCAOB一直被中國拒於門外,無法針對中資公司直接進行審計,因此希望Big4多配合,在可行的狀況下,盡量確保中資公司的財務報表符合要求。

證管會與PCAOB所提的其實是延宕十年的老問題,由於病毒爆發致使中國大規模封城與停工,對在美國上市的中資構成威脅,作為監管死角的中資,遂成為可能到來的金融風暴之引爆點。再加上近來美中貿易戰進入談判階段,一些官員認為應該將監管問題列入議程,但第一階段談判已結束,直至目前仍沒有實際進展。

藉本次疫情,美國政界再度提出審計中資公司,到底美中雙方的爭點為何?未來又可能走向何種發展?

PCAOB的職責

首先,關於美國證管會的性質不難了解,各國政府都有類似機構,負責處理證券交易業務,但一般人可能對PCAOB較為陌生,不太清楚它的職權是什麼。

時間回到2001年,當時美國出現出現不少上市公司弊案,如安隆(Enron)與世界通訊(WorldCom)利用會計作假帳、詐欺投資者,使許多投資者蒙受鉅額損失。為了改革會計與保護投資者,美國國會在2002年迅速通過《沙賓法案》(Sarbanes-Oxley Act,SOX),就此設立PCAOB。

PCAOB是隸屬於證管會監管的非營利公司,財源來自上市公司繳納的會計資助費,與會計師事務所的註冊年費。PCAOB主要負責審計工作,檢查會計師事務所對上市公司的審計案件,以防止可能導致股東損失的非法行為。

雖然不是政府機構,但PCAOB可以強制對付違反法案與規則的會計師事務所,如將會計師自事務所除名,甚至可撤銷事務所登記,剝奪其為美國上市公司審計的權利。此外,PCAOB不斷與各國監管機構訂立正式合作安排,據統計約有80多個國家的800多家會計師事務所已登記在案,影響幾乎涵蓋全球。

無法監督中資公司

目前,主要國家只剩兩個司法管轄區尚未和PCAOB簽訂協議,一個是比利時,另一個是中國(加香港),後者佔未受PCAOB監督的九成以上比例。依照中港當地會計師事務所資料,去年共審計了197家上市公司,在美國上市的總市值約1.4兆美元。證管會和PCAOB特別表示,由於無法與中國達到審計標準的共識,因此存在重大的監管問題。

事實上,此類憂心並非空穴來風。在2008年金融風暴之後,當時不少美國公司因經營不善,而進入休眠狀態(dormant)。一些中國商人與投機份子發現可借殼上市,於是收購這些休眠公司,避開公開募股(IPO)程序與常規監管,以走後門的方式進入美國市場募資。

不到數年,數十家中資公司紛紛出事,大多是因為會計違規,導致股價暴跌,多數被迫除牌,使投資者蒙受鉅額損失。像是2011年著名的中國軟體公司東南融通(Longtop)弊案,即以會計詐欺而被強迫下市。美國小股東們被坑殺超過十億美元,而大股東或公司的資產幾乎都位於美國境外,可以說是求償無門。

審計業務的監管爭議

隨之衍伸出的,是對這些公司審計業務的監管爭議。當時東南融通的會計師事務所是Big4的德勤(上海分公司),會計詐欺事件爆發後,證管會與PCAOB曾要求德勤上海繳交相關資料,但被德勤拒絕,表示已辭去融通的審計業務。德勤更辯稱中國法律禁止與外國實體共享可能包含國家機密的資訊,Big4也是蕭規曹隨,並非其特立獨行。

德勤說的中國法律,主要指的是關於加強在境外發行證券與上市相關保密和檔案管理工作的規定(2009)等法規。這些法規要求涉及國家秘密、安全與重大利益的資訊,必須經過有關部門核准,才能揭露或傳送到境外,違者將追究刑事責任。因此Big4只是遵守中國法律,沒有不配合證管會的問題。

Big4的舉動觸怒證管會,於是在2012年對Big4的中國分支,以及立信(世界第五大事務所)的中國夥伴大華會計師事務所提出訴訟,指控它們拒絕合作,違反證交法和《沙賓法案》。經過一年多的法庭攻防,法官判決Big4的中國分支暫停執行業務半年,Big4不服上訴,並認為這是政治問題,敦促美國和中國政府共同致力於長期解決方案。

此時中資企業到美國的IPO也被迫停止,為了解開僵局,2013年PCAOB與中國證券監督管理委員會簽署了諒解備忘錄(MoU)。中國同意將通過監管機構審查後的文件移交給美國,也允許PCAOB在一定條件下與證管會共享資料,美國認為此項協議是邁向跨境執法合作的重要里程碑。

透過MoU和解,美中避免攤牌,不至於演變為最壞的狀況。這裡說的最壞狀況是,證管會依法可強制將未經PCAOB註冊事務所審計的公司下市,但下市會引起激烈的經濟和政治影響,如華爾街銀行業、具中國業務的跨國公司等利益攸關者,可能將聯合反對,因此證管會很少採取此類行動。

到了2015年,Big4和證管會達成和解,承認沒有提供應準備的文件,各支付50萬美元做為懲罰。對比起Big4在中國的業務營收,50萬美元可謂九牛一毛,證管會會同意以這麼少的金額和解,主要是因為雙方已簽署MoU,美國希望觀察中國一段時間,再決定接下來的方針。

須強制中國符合美國審計規定

也就在這年,中國以提高跨境審計品質、保護境內外投資者權益等為由,公布新的會計法規。法規強調外國會計師事務所必須和中國會計師事務所聯合審計,這是為了防堵境外會計師事務所接受境外公司的委托,對在中國設立的公司執行臨時性審計,同時也透過中國事務所的介入,進一步控制相關資訊。

必須要知道的是,MoU對雙方沒有法律約束力,且包含幾個豁免條件,像是若提供文件違反當事國的國內法、或基於國家利益等,當事國可拒絕對方請求。如此給予簽約方極大的彈性操作,顯示中國雖和美國談合作,但實際上雙方只是追認現狀,讓中資企業得以繼續在美IPO、夾在中間的會計師事務所也能存活。

至此,美中雙方鬥法暫告一段落,或說是進入新階段。因為繼歐巴馬上任後的川普,開始向中國發動貿易戰,除了引人注目的關稅,管制資本的金融脫鉤(financial decoupling)正在進行,部分華府政界人士也認為,必須強制中國符合美國的審計規定,阻止財務有異狀的中資公司在美上市。

目前立法部門已磨刀霍霍,如參議員盧比奧(Marco Rubio)等提出《確保在美上市境外公司信息質量及透明度法案》(簡稱EQUITABLE Act, 《公平法案》) 、參議員范何倫(Chris Van Hollen)等提出《外資企業問責法案》(Holding Foreign Companies Accountable Act),目的都在強化PCAOB權力、加強規範中資公司。

理論上,若按照美國提議的方式修改法律,可迫使中資公司按照美國證券法及審計員的要求,讓PCAOB以相同於美國公司的標準進行監督,避免投資者遭受可能的欺詐。不過,若《公平法案》內有強制下市條款,幾乎所有中資公司符合被下市的資格,會造成市場極大震撼,要通過未必那麼容易。

小結

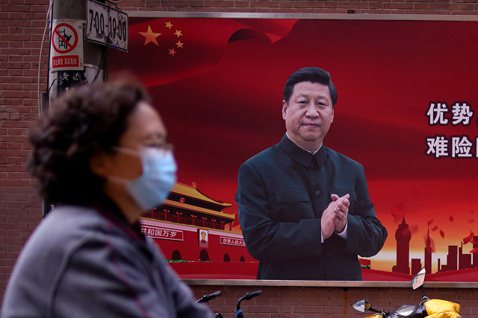

隨著疫情蔓延世界各地,全球經濟都出現衰退跡象,但中國政府仍堅稱下半年情勢看好,憑藉制度優勢,將努力實現經濟目標。這主要指的是習政權要求的「2020全面建設小康社會」,如此更讓外界猜疑,從國企到私企是否會有大量業績灌水,以完成習政權的「兩個一百年」夢。

如今美股已因投資者對未來前景看淡而震盪加劇,若再出現上市公司弊案,勢將引起連鎖效應,進一步衝擊全球股市。為保護美國投資人,《公平法案》等通過機率相對提升許多,但中國可能也會制訂國內法反制。證管會和PCAOB的警示代表待疫情緩解後,美中雙方的審計大戰將成為新的衝突點。